- Administratie

- Leestijd: 9 minuten

Btw-aangifte doen

Als ondernemer ontkom je er niet aan om de btw-aangifte te doen. Als beginnend ondernemer kan alle informatie rondom je btw-aangifte misschien veel zijn. In dit artikel vertellen we zo veel mogelijk over de btw-aangifte zonder te veel de diepte in te duiken. Na het lezen van dit artikel weet je óf je btw-aangifte moet doen, wanneer je dat doet en hoe je dat doet!

Wat is btw-aangifte? #

Btw-aangifte is de aangifte van de belasting die je betaalt over je omzet. Btw wordt ook wel omzetbelasting genoemd en staat voor Belasting Toegevoegde Waarde. Het is een belasting die wordt geheven op producten en diensten die door bedrijven worden verkocht. Wanneer je iets verdient met je bedrijf, moet je daarover btw betalen. De btw is berekend in de prijzen van je goederen of diensten. Wanneer je zelf iets koopt bij een leverancier, moet je btw betalen. Deze kosten mag je aftrekken als voorbelasting.

Is btw-aangifte doen verplicht? #

Als je zakelijke activiteiten uitvoert, ben je in Nederland meestal verplicht om btw-aangifte te doen. Met zakelijke activiteiten wordt een bedrijf bedoeld dat goederen of diensten levert waarover btw-belasting moet worden geheven.

Als de omzet van je onderneming hoger is dan € 20.000 in een kalenderjaar, ben je verplicht om btw-aangifte te doen. Je bent dan btw belast waardoor je ook btw-aangifte moet doen. Ook als je meer btw hebt betaald dan ontvangen, moet je btw-aangifte doen. Als je een kleine onderneming hebt, kun je vrijgesteld zijn van btw-aangifte. Je bent niet verplicht om aangifte te doen als je omzet lager is dan € 20.000. Je kunt je in dat geval aanmelden voor de kleineondernemingsregeling op de website van de Belastingdienst.

De kleineondernemingsregeling (KOR) is een fiscale regeling voor kleine ondernemers. Het doel van de KOR is om kleine ondernemers te helpen hun kosten te verminderen. De KOR biedt kleine ondernemers een aantal fiscale voordelen, waaronder een vermindering van het belastingtarief, een vermindering van de verplichte btw-aangifte en de mogelijkheid om kosten in mindering te brengen op de belastingaangifte. Ook biedt de KOR kleine ondernemers de mogelijkheid om bepaalde kosten te compenseren. Controleer bij de Belastingdienst of je in aanmerking komt voor de KOR-regeling.

Ik doe de btw-aangifte zelf. Moneybird zet het alles voor me klaar. Dus het kost me slechts een paar minuutjes.

Anna Everts | Peculiar Planets

Hoe weet ik of ik btw vrijgesteld ben? #

In sommige situaties kun je ook helemaal worden vrijgesteld van btw. Dit betekent dat er geen btw wordt geheven over je goederen of diensten. Het hangt af van een aantal factoren om erachter te komen of je vrijgesteld kunt worden van btw. Naast kleine ondernemers kunnen bijvoorbeeld ook kerkgenootschappen, scholen, ziekenhuizen of non-profit organisaties vrijgesteld van btw.

Wanneer moet je btw-aangifte doen? #

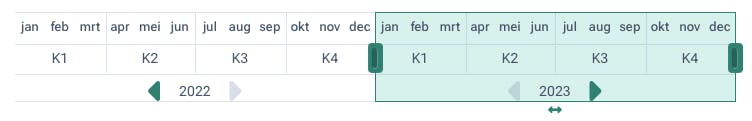

Voor de meeste ondernemers geldt dat je per kwartaal je btw-aangifte doet. Het is ook mogelijk om maandelijks of jaarlijks de aangifte te doen. Het is verplicht om periodiek btw-aangifte te doen. Afhankelijk van de omvang van je bedrijf en de landen waarin je zaken doet, kunnen de vereisten variëren.

Welke datum moet je btw-aangifte doen? #

De exacte datum is afhankelijk van welke frequentie je hebt gekozen voor de btw-aangifte. Wanneer je de aangifte per kwartaal doet, zijn de datums als volgt:

- Kwartaal 1 (K1): Vanaf 1 april doe je btw-aangifte voor kwartaal 1: januari, februari en maart

- Kwartaal 2 (K2): Vanaf 1 juli doe je btw-aangifte voor kwartaal 2: april, mei en juni.

- Kwartaal 3 (K3): Vanaf 1 oktober doe je btw-aangifte voor kwartaal 3: juli, augustus en september.

- Kwartaal 4 (K4): Vanaf 1 januari doe je btw-aangifte voor kwartaal 4: oktober, november, december. Dit is het laatste kwartaal van het jaar. En de aangifte doe je dus de eerste maand van het nieuwe jaar.

Het komt niet vaak voor dat ondernemers maandelijks aangifte moeten doen. Maandelijks aangifte doen, kan gunstig zijn wanneer je btw terug krijgt en veel moet betalen. Bijvoorbeeld wanneer je veel exporteert of veel hebt geïnvesteerd.

Als je minder dan € 1.883 btw per jaar betaalt, mag je ook jaarlijks btw-aangifte doen.

Zowel voor de maandelijkse aangifte als de jaarlijkse aangifte, kun je een verzoek indienen bij de Belastingdienst.

Wat is de uiterste dag van de aangifte? #

De Belastingdienst heeft regels voor de uiterste datum dat de aangifte gedaan moet zijn én de betaling gedaan moet zijn. Als je geld terugkrijgt, geldt natuurlijk niet dat je moet betalen.

De kwartaalaangifte moet ontvangen en betaald zijn aan het eind van de aangifte maand:

- Kwartaal 1 (K1): 30 april

- Kwartaal 2 (K2): 31 juli

- Kwartaal 3 (K3): 31 oktober

- Kwartaal 4 (K4): 31 januari

Als je per maand aangifte doet, heb je tot het einde van de opvolgende maand om de aangifte te doen en te betalen. Dus wanneer je aangifte doet voor november heb je hiervoor tot 31 december.

Doe je de btw-aangifte jaarlijks? Dit moet voor het afgelopen jaar uiterlijk op 31 maart in het nieuwe jaar afgerond zijn.

Zorg dat je je administratie bijhoudt, dan is de btw-aangifte zo gebeurd!

Hoe lang duurt btw-aangifte doen? #

Hoe lang het duurt voordat je een btw-aangifte kunt afronden, hangt af van de manier waarop je de btw-aangifte doet. Als je kiest om gebruik te maken van een boekhoudpakket, kan dit vaak heel snel. Als je je administratie goed bijhoudt, ben je in Moneybird met een paar klikken klaar. Zorg dat je alle verkoopfacturen en inkomende documenten in je administratie hebt staan met de juiste datum en het juiste btw-tarief. De factuurdatum en het btw-tarief bepalen hoe je btw-overzicht er uit komt te zien. Klopt alles in jouw administratie, dan klopt jouw btw-overzicht ook.

Het verwerken van een ingediende btw-aangifte is afhankelijk van de verwerkingstijd van de Belastingdienst, dit kan enkele dagen, enkele weken tot enkele maanden duren, afhankelijk van de complexiteit van de aangifte.

Kun je btw-aangifte uitstellen? #

Het is mogelijk om een verzoek in te dienen bij de Belastingdienst om de btw-aangifte uit te stellen. Hou er rekening mee dat dit alleen kan in hele specifieke gevallen. In de meeste gevallen wordt gewoon van je verwacht dat je de btw-aangifte binnen de termijn die voor jouw onderneming geldt, indient en betaalt.

Hoe doe ik aangifte? #

Btw-aangifte doen is niet moeilijk. Het kan wel lastig zijn om de juiste informatie te verzamelen en te verwerken, maar het is niet moeilijk om de aangifte in te dienen. Er zijn verschillende tools en softwarepakketten beschikbaar om je te helpen met je btw-aangifte. Het is ook mogelijk om handmatig je btw-aangifte bij de Belastingdienst te doen.

Kan je zelf online btw-aangifte doen? #

Btw-aangifte kun je makkelijk zelf online doen. De makkelijkste weg is via een betrouwbaar boekhoudpakket. In Moneybird stuur je de btw-aangifte direct vanuit je administratie naar de Belastingdienst. Je doet je btw-aangifte daarmee zelf online in enkele klikken.

Wat heb ik nodig voor de btw-aangifte? #

Voor de btw-aangifte is het belangrijk dat je je verkoopfacturen, inkoopfacturen en bonnetjes goed bijhoudt en verwerkt. Je boekt ze op de datum waarop de factuur is verstuurd en zorgt dat de factuur het juiste btw-tarief en het juiste bedrag heeft.

Alle btw die je hebt gefactureerd aan je klanten en alle btw die je leveranciers aan jou hebben gefactureerd, geef je door aan de Belastingdienst. Er wordt dan vanzelf uitgerekend hoeveel belasting je moet betalen of hoeveel je terugkrijgt.

In Moneybird kun je ook je transacties verwerken zodat je facturen en inkomende documenten ook kunt verwerken en de status ‘Betaald’ kan geven. Voor de btw-aangifte maakt het niet uit of je facturen wel of niet verwerkt zijn, de factuurdatum is leidend.

Moneybird is er op ingericht dat je zoveel mogelijk zelf kunt doen, dus ook de btw-aangifte. Een boekhouder is hiervoor niet direct nodig. Om de btw-aangifte via Moneybird te doen, moet je wel een aantal gegevens verifiëren:

- Een geldig e-mailadres

- Een geldig bankrekeningnummer

- Een KVK-nummer

- Een btw-nummer

Kun je btw-aangifte doen zonder eHerkenning? #

Voor de elektronische btw-aangifte in Moneybird heb je geen eHerkenning nodig omdat je de gegevens al geverifieerd hebt.

eHerkenning is vergelijkbaar met DigiD, alleen dan voor ondernemers. Als je de btw-aangifte handmatig bij de Belastingdienst indient, heb je eHerkenning nodig. eHerkenning is een verificatieproces waarmee je kunt aantonen dat je de juiste persoon bent en toegang hebt tot de informatie die je hebt ingediend. Hoe je eHerkenning aanvraagt, vind je op de website van de Belastingdienst.

Kan een aangifte geweigerd worden? #

Een btw-aangifte kan geweigerd worden als deze niet voldoet aan de vereisten van de Belastingdienst. Dit gebeurt bijvoorbeeld bij een handmatige aangifte als er fouten in de aangifte zijn, deze niet volledig is of als er geen documenten bij de aangifte worden meegeleverd. Met een online aangifte via een boekhoudpakket voorkom je dit, omdat de aangifte nooit onvolledig verzonden kan worden.

Wat als ik nog geen btw-nummer heb? #

Voor de btw-aangifte is het verplicht om een geldig btw-nummer te hebben. Een btw-nummer wordt door de Belastingdienst verstrekt en is vereist om btw te kunnen berekenen en betalen. Sommige branches, goederen en werkzaamheden zijn vrijgesteld van btw. Als dat voor jouw werk geldt, krijg je geen btw-nummer. Je hoeft dan geen btw in rekening te brengen en geen btw-aangifte te doen. Je kunt dan ook geen btw terugvragen.

Als je je bij de KVK hebt ingeschreven (opent in nieuw tabblad), worden je gegevens doorgegeven aan de Belastingdienst. Daar wordt bepaald of jouw onderneming btw-plichtig is en of je een btw-nummer nodig hebt.

Btw-aangifte doen hoeft niet moeilijk te zijn. Er zijn wat zaken die je uit moet zoeken voor jouw onderneming. Als je dat eenmaal hebt gedaan en je administratie op orde houdt, is het super goed te doen! Moneybird is gemaakt voor ondernemers, zodat je zoveel mogelijk zelf je administratie kunt doen. Lees ook hoe je in drie stappen een correcte btw-aangifte doet. Twijfel je over de inrichting van je boekhouding? Doe dit dan samen met één van onze Moneybird Experts. Ben je al klaar voor de btw-aangifte?